无限量QE的救赎 能否换来理想中的结果?

http://www.dsblog.net 2020-03-24 11:42:01

核心观点速读:

美联储周一推出无限量QE,即在需要时将无限量购买国债和MBS;同时将增加购买两个资产类别:投资级公司债(包括ETFs)和消费信贷抵押证券,同时或尽快推出直接面对小企业的贷款;

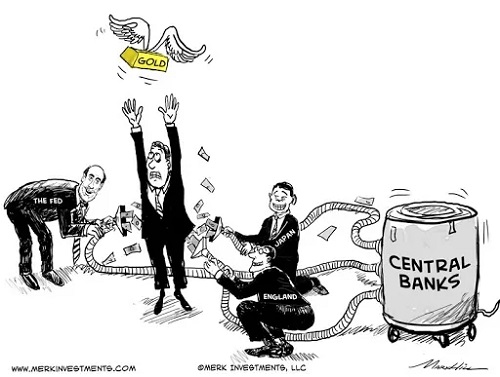

美联储的主要考虑是化解信贷和债券市场的流动性危机,这两个市场规模远远大于股票市场,只有前者危机解除,后者才可能稳定。但事实是这些年央行不断加码、重复的QE政策,并未解除经济中的结构性矛盾,而是让各类失衡(贫富差距、贸易失衡、财政失衡、利差分化)越来越严重,并且导致了金融机构为了扩大收益而不断追求风险的逆向激励。目前,这一对央行的信心危机,使得央行的救市效果低于预期;

美联储采取的前所未有的无限量QE政策,一方面取代了信贷和债券市场原本的风险管理功能和市场机制,另一方面,让投资者预计未来可能推出更加激进的负利率政策。美联储和财政部事实上已经在推行的“现代货币理论”的主张,即长期实行零利率,财政赤字货币化,以税收政策来调节通货膨胀。这一理论在日本没有造成高通胀与货币贬值尤其特殊因素,并不意味着美国也会有同样的结果。实施“现代货币理论”,相当于实施没有桑德斯与沃伦的“社会民主主义”以及美联储失去政策独立性。这是我们认为新政策推出后,股市不涨反跌的深层根本原因。当然,参议院第二次否决紧急经济救助计划,最终压低股市,道琼斯和标普下跌在3%左右;

美联储推出无限量QE后,债券市高质量企业的信用价差有所收窄,新发行债获得超额申购。各类资产无差别下跌情况缓解,黄金等避险资产回涨,Nasdaq止跌,特别是恐慌指数下跌,是危机初步缓和的迹象;

现阶段的任何刺激措施都难以阻挡疫情在海外的发展,而只要疫情仍然持续,需求和供给的复苏就难以实现,市场的悲观预期就难以扭转;因此未来关注疫情的进展比政策更重要。

美联储周一(3月23日)推出“无限量QE”,对购买的国债和住房贷款抵押证券(MBS)不设上限,为市场注入无限流动性。同时出台两项新的购买计划:

1、直接购买投资级公司债(包括新发行的和二级市场流通,单一发行人持有比例不超过10%);

2、购买学生贷款、汽车贷款、信用卡贷款以及小企业贷款抵押证券。而美联储表示现正研究、并会很快推出直接向小企业贷款的措施。

此次美联储推出“无限量QE”的主要原因之一是之前出台的7000亿美元QE(5000亿美元规模的国债和2000亿美元的MBS)已经使用过半:截至上周五,美联储国债和MBS的购买均已经接近一半。而相关市场的流动性仍然紧张。

上周,美国高收益债与10年期国债利差从年初的不到5%扩大到接近10%,而投资级债券利差则由年初的1%左右扩大到3%。在此情况下,为QE设置“上限”已经变得没有意义。“无限量QE”显示美联储“救市”的决心,但同时也实属无奈之举。

- ·卫康深度布局肠道微生态

- ·春芝堂25周年庆亮点抢先看

- ·东方红携多项技术成果亮相珠海航展

- ·艾多美欧洲浪漫之旅圆满收官

- ·USANA连续三年被评为犹他州最佳制造商

- ·安利斩获中国营养师发展大会多项大奖

- ·无限极“思利及人助学圆梦”走进西藏大学

- ·双迪纳米气泡富氢技术“狂飙”